とまとかん

とまとかんこんにちは!

とまとかんです♩

今回のテーマは「【徹底比較】クレカ積立のおすすめ証券会社×クレジットカードは?年会費と積立金額別に解説」です!

2024年11月より、三井住友カードのクレジットカード積立のポイント付与率変更が変更となりました。

2024年4月10日(水)の積立設定締切分(2024年5月1日(水)買付分)より積立設定可能額を5万円から10万円に引き上げいたします。

2024年10月10日(木)積立設定締切分(2024年11月1日買付分)以降は、対象カードごとのカードご利用金額などに応じたポイント付与率になります。

出典:三井住友カードつみたて投資のポイント付与率および条件(三井住友カード 公式サイト) 2024年3月22日

特に、我が家のメインカードである三井住友カード プラチナプリファードについては、これまで無条件で5%付与⇒2024年11月以降は最低1%付与まで付与率が大きく低下することから改悪との声も多く聞かれます。

年会費33,000円をペイするのにかなり強力だったから、この変更は痛いよね💦

今回の変更を受けて、プラチナプリファードからゴールド(NL)にダウングレードを検討する人もいる一方で、そもそも「このままSBI証券でいいのかな?」「今から開設するならどこが一番お得なの?」と証券会社そのものを迷っている人も多いと思います。

NISA口座は年に1回しか変更できないから、慎重に決めたいよね!

そこで本記事では、SBI証券をはじめ人気の証券会社4社のクレジットカード積立還元率について詳しく解説します。

証券会社の変更や新規開設を検討している人はぜひ参考にしてくださいね◎

人気の証券会社4社のクレカ積立還元率を比較

早速ですが、人気の証券会社4社のクレジットカード積立還元率についてまとめました。

| 証券会社 | カード種類 | 年会費 (税込) | 10万円/月 積立付与率 |

|---|---|---|---|

SBI証券 | 三井住友カード プラチナプリファード ※ Oliveフレキシブルペイ プラチナプリファードも同様 | 33,000円 | 最大3.0% |

| 三井住友カード ゴールド(NL) ※ Oliveフレキシブルペイ ゴールドも同様 | 5,500円※1 (年間100万円以上の利用で 翌年以降永年無料) | 最大1.0% | |

| 三井住友カード (NL) ※ Oliveフレキシブルペイ 一般も同様 | 永年無料 | 最大0.5% | |

| 東急カード | 1,100~6,600円 | 0.25~3.0% | |

楽天証券 | 楽天プレミアムカード | 11,000円 | 1.0% |

| 楽天ゴールドカード | 2,200円 | 0.75% ※2 | |

| 楽天カード | 永年無料 | 0.5% ※2 | |

三菱UFJ eスマート証券 | au PAYゴールドカード | 11,000円 | 1.0% ※「auマネ活プラン」加入及び NISA口座開設で最大3.0% (上限5万円/月) |

| au PAYカード | 無料 | 0.5% ※「auマネ活プラン」加入で 最大1.0% (上限5万円/月) | |

| 三菱UFJカード | 無料 | 0.5% | |

| 三菱UFJカード ゴールドプレステージ | 11,000円 | 1.0% | |

| 三菱UFJカード・プラチナ・ アメリカン・ エキスプレス®・カード | 22,000円 | 1.0% | |

マネックス証券 | マネックスカード | 初年度無料 年に一度の利用で翌年度も無料 | 5万円以下:1.1% 5万円超~7万円以下:0.6% 7万円超~10万円以下:0.2% |

| dカード PLATINUM (NISA口座) | 29,700円 | 入会初年度:一律3.1% 入会2年目以降:1.1~3.1% | |

| dカード GOLD (NISA口座) | 11,000円 | 通常:1.1% ※ キャンペーン進呈分:+3.9% | |

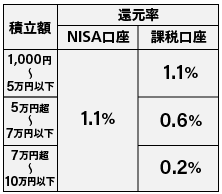

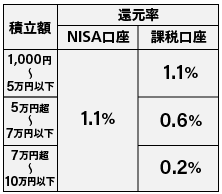

| dカード GOLD U (NISA口座) | 3,300円 | ||

| dカード | 永年無料 | 5万円以下:1.1% 5万円超~7万円以下:0.6% 7万円超~10万円以下:0.2% |

順番に解説していくよ!

SBI証券はカード利用額に応じて付与率が変動

先述のとおり、SBI証券のクレジットカード積立は、2024年11月積立分より対象カードごとのカード利用金額に応じてポイント付与率が変動する仕組みに変更されました。

三井住友カードの代表的なカードについて、還元率は以下のとおりです。

| カード種類 | 年会費 (税込) | 年間カード 利用額※ | 積立 付与率※1 | 付与上限 |

|---|---|---|---|---|

| 三井住友カード プラチナプリファード   ※ Oliveフレキシブルペイ プラチナプリファードも同様 | 33,000円 | 500万円 以上 | 3.0% (通常1.0%+ 条件達成によるアップ分+2.0%) | 10万円/月 |

| 300万円 以上 | 2.0% (通常1.0%+ 条件達成によるアップ分+1.0%) | |||

| 300万円 未満 | 1.0% (通常1.0%) | |||

| 三井住友カード ゴールド(NL)   ※ Oliveフレキシブルペイ ゴールドも同様 | 5,500円※2 条件達成で永年無料 | 100万円 以上 | 1.0% | |

| 10万円 以上 | 0.75% | |||

| 10万円 未満 | 0% | |||

| 三井住友カード (NL)   ※ Oliveフレキシブルペイ 一般も同様 | 永年無料 | 10万円 以上 | 0.5% | |

| 10万円 未満 | 0% |

※ 年間利用額にクレジットカード積立分は含まれません。

上記の表からも分かるとおり、1.0%付与以上を目指したい場合はゴールド以上のランクのカードを選ぶ必要があり、最低でも年間100万円を決済する必要があります。

三井住友カード プラチナプリファードの付与率3.0%は4社の中でも最高水準に近い付与率ですが、年会費も33,000円と群を抜いて高額です。

\ NISA口座新規開設者数NO.1/

SBI証券公式サイト

年間300万円以上利用できるなら三井住友カード プラチナプリファードがおすすめ

下記の記事で、三井住友カード プラチナプリファードと下位カードである三井住友カード ゴールド(NL)の損益分岐点について解説しています。

記事中ではSBI証券での積立を全く利用しない場合・月5万円積立する場合・月10万円積立する場合に分けてシミュレーションしていますが、全ての条件下で共通して、損益分岐点は年間300万円の利用です。

| カード 種類 | 年間利用額 | 通常 ポイント ① | 継続特典 ポイント ➁ | 積立利用 ポイント ③ | 合計 ①+➁+③ =④ | 年会費 ⑤ | 差額 ④-⑤ |

|---|---|---|---|---|---|---|---|

三井住友カード プラチナプリファード ※ Oliveフレキシブルペイ プラチナプリファードも同様 | 500万円 | 50,000 | 40,000 | 36,000 | 126,000 | 33,000円 | +93,000pt |

| 400万円 | 40,000 | 40,000 | 24,000 | 104,000 | 33,000円 | +71,000pt | |

| 300万円 | 30,000 | 30,000 | 24,000 | 84,000 | 33,000円 | +51,000pt | |

| 200万円 | 20,000 | 20,000 | 12,000 | 52,000 | 33,000円 | +19,000pt | |

| 100万円 | 10,000 | 10,000 | 12,000 | 32,000 | 33,000円 | ▲1,000pt | |

三井住友カード ゴールド(NL) ※ Oliveフレキシブルペイ ゴールドも同様 | 500万円 | 25,000 | 10,000 | 12,000 | 47,000 | 0円 | +47,000pt |

| 400万円 | 20,000 | 10,000 | 12,000 | 42,000 | 0円 | +42,000pt | |

| 300万円 | 15,000 | 10,000 | 12,000 | 37,000 | 0円 | +37,000pt | |

| 200万円 | 10,000 | 10,000 | 12,000 | 32,000 | 0円 | +32,000pt | |

| 100万円 | 5,000 | 10,000 | 12,000 | 27,000 | 0円 | +27,000pt |

上記の表は、上限である毎月10万円積立をする場合のシミュレーションです。

年間200万円までは三井住友カード ゴールド(NL)、300万円以上になるとプラチナプリファードのほうが獲得ポイントが多いことが分かります。

我が家は年間300万円の利用が見込めるので、三井住友カード プラチナプリファードで積立をしているよ!

SBI証券は東急カードも最大3.0%還元

SBI証券でクレカ積立をしている人の多くは、三井住友カードもしくはOliveフレキシブルペイを利用していると思います。

しかし、SBI証券ではこれらのカード以外にも大きく分けて6種類のクレジットカードを利用してクレカ積立が可能です。

どのカードも0.5~1.0%還元前後ですが、中でも東急カードは0.25~最大3.0%と最も高還元になっています。

TOKYU CARD ClubQ JMB |   TOKYU CARD ClubQ JMB PASMO |   TOKYU CARD ClubQ JMB ゴールド | |

|---|---|---|---|

| 年会費 | 初年度無料 2年目以降 1,100円(税込) 家族カード330円(税込) | 本会員:6,600円(税込) 家族会員:1,100円(税込) | |

| ブランド | Visa/Mastercard® | ||

| SBI証券 積立還元率 | 最大2.0%(月に5万円まで) 5万円以上の積立は一律0.25%還元 | 最大3.0%(月に5万円まで) 5万円以上の積立は一律0.25%還元 | |

| ポイント | TOKYU POINT | ||

| 特徴 | 東急線乗車で3.0%還元 東急線PASMO定期券購入で最大4.0%還元 PASMOオートチャージで最大2.0%還元 東急バスノッテチャージサービスで最大2.0%還元 東急グループ店舗で最大3.0%還元 JALグループ航空会社・JMB提携航空会社の搭乗でマイルが貯まる | ||

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

詳細は下記の記事で解説しているので、現在三井住友カードやOliveフレキシブルペイを利用しているという人もぜひ一度チェックしてみてくださいね◎

東急カード公式サイト

年会費永年無料の三井住友カード(NL)は年間10万円以上の利用で0.5%還元

年会費永年無料の三井住友カード(NL)・もしくはOliveフレキシブルペイの一般ランクの場合、年間10万円以上利用すると0.5%還元で積立投資が可能です。

これらのカードには、対象のコンビニ・飲食店でのスマホのタッチ決済またはモバイルオーダーをすると還元率が大幅にアップする「Vポイントアッププログラム」が付帯しています。

| 対象サービス | 還元率 | 達成条件 | |

|---|---|---|---|

| ① | Oliveアカウントの契約&アプリログイン | +1% | Oliveアカウント契約の上、三井住友銀行アプリもしくはVpassアプリへ月1回以上ログイン |

| ➁ | Oliveアカウントの選べる特典 | +1% | Oliveアカウントの選べる特典で「Vポイントアッププログラム+1%」を選択 |

| ③-1 | SBI証券 | +1% | 当月のVポイント投資で合計10,000ポイント以上利用 |

| ③-2 | +0.5% | 【三井住友カード・三井住友銀行仲介口座独自特典】 当月末のNISA口座における投資信託の保有資産評価額が200万円以上 | |

| ③-3 | +0.5% | 【三井住友カード・三井住友銀行仲介口座かつOlive会員独自特典】 当月末のNISA口座における投資信託の保有資産評価額が100万円以上 | |

| ④ | 住友生命 | 最大+2% | 「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施。Vitalityステータスに応じてポイントアップ。 |

| ⑤ | 外貨預金 | 最大+2% | Oliveアカウント契約の上、三井住友銀行で外貨の取引を実施 |

| ⑥ | 住宅ローン | +1% | Oliveアカウント契約の上、三井住友銀行で住宅ローンの契約 |

| ⑦ | SMBCモビット | 最大+1% | OliveアカウントおよびSMBCモビットを契約のうえ、Oliveアカウント契約口座を支払い方法に登録し、利用 |

この特典は、年会費無料の三井住友カード(NL)でも、年会費33,000円(税込)の三井住友カード プラチナプリファードでも同じです。

どのランクのカードでも、同じ特典が付帯しています!

そのため、Vポイントアッププログラムの対象店舗で年間10万円以上利用するという人は、Vポイントアッププログラム専用として三井住友カード(NL)・もしくはOliveフレキシブルペイの一般ランクを利用し、積立投資を行うのもおすすめです。

三井住友カード(NL)とOliveフレキシブルペイの一般ランクについては、下記の記事で詳しく比較しています。

SBI証券がおすすめな人

以上のことより、SBI証券でのクレジットカード積立がおすすめな人は以下のとおりです。

- 三井住友カードで積立投資以外にもある程度の決済をする人

- 積立投資にしかクレジットカードを利用しない場合、付与率が0%となることも

- 年間300万円以上クレジットカード決済をする人

- 三井住友カード プラチナプリファードの場合、年間300万円以上利用すれば4社の中で最高水準の還元

- Vポイントアッププログラムの対象店舗をよく利用する人

- どのランクのカードでも同じ特典を受けることができる

- SBI証券の利用もポイントアップの対象条件の1つ

- 東急カードで高還元が実現する人

- 年齢や東急グループの利用状況などにより、三井住友カードより高還元となる場合もあり

\ NISA口座新規開設者数NO.1/

SBI証券公式サイト

三井住友カードとOliveフレキシブルペイは

2枚持ちがおすすめです◎

\入会キャンペーン開催中/

Oliveフレキシブルペイ公式サイト

\基本の1枚!年会費永年無料/

三井住友カード公式サイト

楽天証券はカード種類によって還元率が変動、楽天キャッシュでさらに高還元

楽天証券での積立に利用できる代表的なカードについて、還元率は以下のとおりです。

| カード種類 | 年会費 (税込) | 積立 還元率 | 還元上限 |

|---|---|---|---|

楽天プレミアムカード  | 11,000円 | 1.0% | 10万円/月 別途楽天キャッシュ 5万円/月 |

3  | 2,200円 | 0.75%※ | |

楽天カード  | 永年無料 | 0.5%※ |

利用額の条件がない分、SBI証券よりも分かりやすいね!

代行手数料が年率0.4%(税込)以上のファンドは1.0%還元となりますが、多くの人が積立投資対象とするファンドはほぼ0.4%未満のため、基本的には楽天カードなら0.5%・楽天ゴールドカードは0.75%と考えて良いでしょう◎

例えば、積立投資で人気の以下のファンドは全て0.4%未満です。

- eMAXIS Slim全世界株式(オール・カントリー)

- eMAXIS Slim米国株式(S&P500)

- 楽天・全米株式インデックス・ファンド

- 楽天・S&P500インデックス・ファンド

- eMAXIS Slim先進国株式インデックス

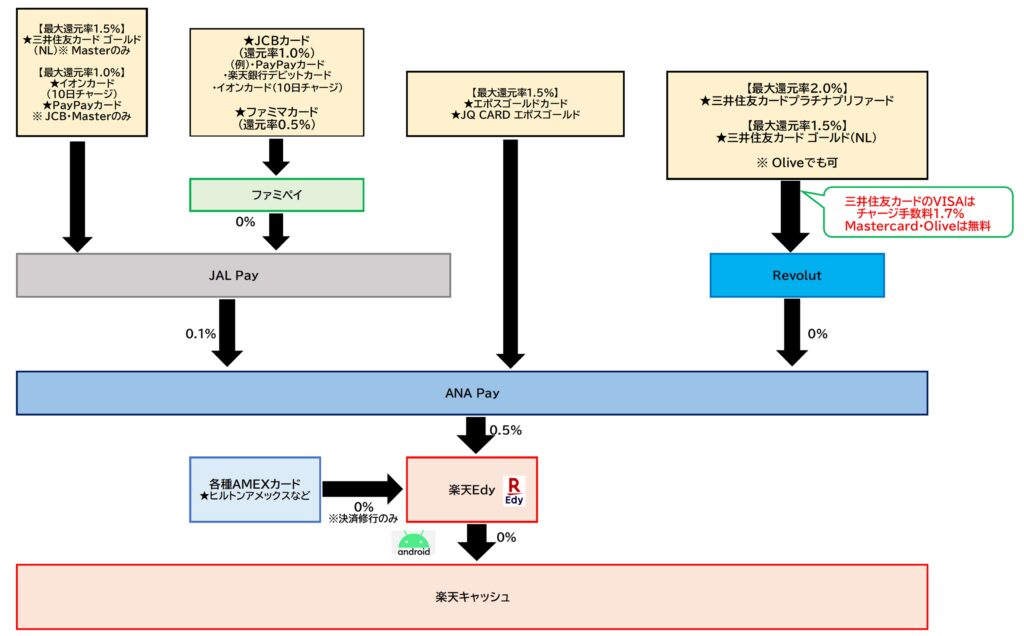

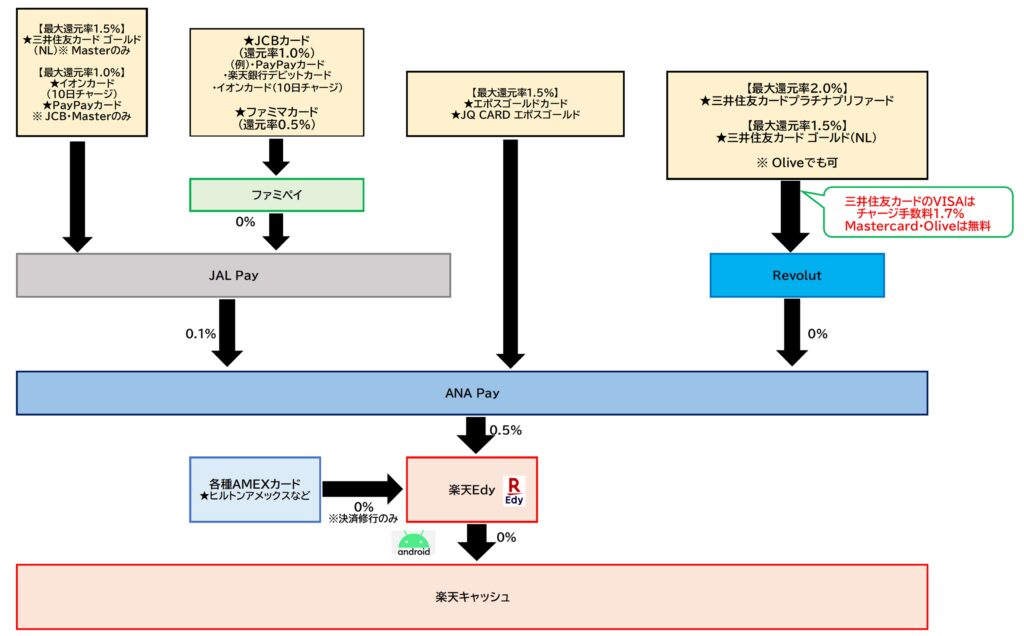

楽天キャッシュは最大3.0%還元で積立投資が可能

楽天証券の大きなメリットは、クレジットカードでの10万円/月の積立とは別に、楽天キャッシュでの積立が5万円/月可能であることです。

これは他の証券会社にはない大きなメリットです◎

詳細は下記で解説していますが、楽天キャッシュは最大2.5%還元でチャージすることができます。

月に10万円を積立する場合、例えば2.5%還元でチャージした楽天キャッシュで5万円・楽天カードで5万円の組み合わせで積立をすると、10万円合計の還元率は1.75%になります。

楽天プレミアムカードを上回る還元率だね!

SPUの利用で楽天市場の還元率がUP

楽天市場にはSPU(スーパーポイントアッププログラム)というポイントアッププログラムがあります。

楽天グループのサービスを利用すればするほど、楽天市場の還元率がUPする仕組みです。

楽天証券および楽天カードもこのSPUの対象となっているため、普段から楽天経済圏を利用している人はさらにポイント還元率がUPするというメリットがあります。

| サービス(倍率) | 達成条件 |

|---|---|

| 楽天カード (+2倍) | 楽天カード(種類問わず)を利用して楽天市場でお買い物 |

| 楽天銀行+ 楽天カード (最大+0.5倍) | ① 楽天銀行口座で楽天カード利用代金の引き落とし(+0.3倍) ➁ ①を達成し、楽天市場でのお買い物前月に楽天銀行で給与・賞与・年金を受け取る(+0.2倍) ①と➁の合計で最大0.5倍 |

| 楽天証券投資信託 (+0.5倍) | 当月合計3万円以上のポイント投資(投資信託) |

| 楽天証券米国株式 (+0.5倍) | 当月合計3万円以上のポイント投資(米国株式 円貨決済) |

詳細は以下で解説しています。

楽天証券がおすすめな人

以上のことより、楽天証券でのクレジットカード積立がおすすめな人は以下のとおりです。

- メインカードを楽天カード以外にしたい人

- クレジットカード利用額は還元率に影響しない

- もちろんメインカードにしてもOK

- 楽天キャッシュを高還元でチャージできる人

- 楽天キャッシュ積立を併用することでクレジットカード積立を上回る高還元が可能

- 10万円以上月に積立をしたい人

- 10万円超でポイント還元を受けられるのは楽天証券のみ

- 楽天市場をよく利用する人

- 楽天証券&楽天カードの利用でさらに還元率がUP

\ 楽天市場で常時3.0%還元/

楽天カード公式サイト

三菱UFJ eスマート証券は利用額条件なしで10万円満額が0.5%還元

三菱UFJ eスマート証券での積立に利用できるクレジットカードについて、還元率は以下のとおりです。

| カード種類 | 年会費 (税込) | 積立 還元率 | 還元上限 |

|---|---|---|---|

au PAYゴールドカード  | 11,000円 | 1.0% ※「auマネ活プラン」加入及び NISA口座開設で最大3.0% (上限5万円/月) | 10万円/月 |

au PAYカード  | 永年無料 | 0.5% ※「auマネ活プラン」加入で 最大1.0% (上限5万円/月) | |

| 三菱UFJカード・プラチナ・ アメリカン・エキスプレス®・ カード   | 22,000円 | 1.0% | |

| 三菱UFJカード ゴールドプレステージ   | 11,000円 | 1.0% | |

三菱UFJカード  | 永年無料 | 0.5% |

年会費無料のau PAYカードで1.0%還元はかなりのメリットでしたが、0.5%へ還元率が低下したことにより楽天証券×楽天カードに並ぶ形となります。

それでも、SBI証券×三井住友カード(NL)のように利用額の条件はないから使いやすいよね!

さらに、2025年4月21日より、三菱UFJカードでのクレカ積立も可能になりました。

「auマネ活プラン」加入&NISA口座開設で最大3.0%還元

au PAYゴールドカードおよびau PAYカードは、「auマネ活プラン」加入で+0.5%還元、さらにau PAYゴールドカード保有者に限り、NISA口座開設で+1.5%還元の最大3.0%還元が実現します。

| カード種類 | 通常特典 1.0% | 特典① クレカ積立特典 (プラン加入) 0.5% ※ 上限5万円/月 | 特典➁ クレカ積立特典 (ゴールド&NISA) 1.5% ※ 13ヵ月目以降は0.5% ※ 上限5万円/月 | 合計獲得 ポイント |

|---|---|---|---|---|

au PAYゴールドカード  | 12,000pt | 3,000pt | 9,000pt | 24,000pt |

au PAYカード  | 6,000pt | 3,000pt | 0pt | 9,000pt |

auマネ活プランについては別記事にて解説しますが、既にauの通信回線を利用している人やauじぶん銀行、au PAYゴールドカードを保有している人には特におすすめです。

加入するだけで還元がUPするものもあるから要チェックだよ!

\ クレジットカード積立で最大3.0%還元/

au公式サイト

三菱UFJカードはセブン‐イレブンやオーケーストア等で最大15%還元

三菱UFJカードはau PAYカードと同じく月10万円まで0.5%還元であり、利用額の条件もありません。

さらに、三菱UFJカードは年会費無料ながら対象店舗で最大15%還元※となることで人気のクレジットカードです。

下記の記事で、最大15%還元※となるための達成条件について解説しています。

- 予告なく内容を変更、または終了する場合があります。

- ご利用期間は①2024年8月1日(木)~10月31日(木)(3カ月間)、②2024年11月1日(金)~2025年1月31日(金)(3カ月間)、③2025年2月1日(土)~3月31日(月)(2カ月間)、④2025年4月1日(火)~5月31日(土)(2カ月間)の4回に分かれます。

セブン‐イレブンやスシロー、オーケーストアなど普段使いの店舗が対象店舗となっているため、これらの店舗をよく利用する人にはとてもおすすめです。

三菱UFJ eスマート証券がおすすめな人

以上のことより、三菱UFJ eスマート証券でのクレジットカード積立がおすすめな人は以下のとおりです。

- メインカードと積立用カードを別にしたい人

- 積立還元率に利用額の条件はないので積立専用カードとしても使いやすい

- au経済圏を利用している人

- auマネ活プランに加入することでさらに高還元で積立が可能、他にもメリットが多い

- セブン‐イレブンやスシローなどをよく利用する人

- 三菱UFJカードは対象店舗で高還元&クレカ積立も10万円満額が0.5%還元

マネックス証券は5万円以下の積立で最高還元

マネックス証券のクレジットカード積立で利用できるのはマネックスカードのみでしたが、2024年夏にNTTドコモとの業務提携を開始し、dカードでもクレカ積立が利用できるようになりました。

さらに、2024年11月にはdカード PLATINUMの発行が開始し、最大還元率は3.1%と一気に跳ね上がりました。

| カード種類 | 年会費 (税込) | 積立 還元率 | 還元上限 |

|---|---|---|---|

マネックスカード  | 初年度無料 年に一度の利用で 翌年度も無料 | 5万円以下:1.1% 5万円超~7万円以下:0.6% 7万円超~10万円以下:0.2% | 10万円/月 |

| dカード PLATINUM (NISA口座)   | 29,700円 | 入会初年度:一律3.1% ※ キャンペーン進呈分:+6.9% 入会2年目以降:1.1~3.1% | |

| dカード GOLD (NISA口座)   | 11,000円 | 通常:1.1% ※ キャンペーン進呈分:+3.9% | |

| dカード GOLD U (NISA口座)   | 3,300円 | ||

dカード  | 永年無料 | 5万円以下:1.1% 5万円超~7万円以下:0.6% 7万円超~10万円以下:0.2% |

1つずつ解説していくよ!

マネックスカードおよびdカードは年会費実質無料で5万円以下の積立が1.1%還元

マネックスカードは年会費は初年度無料、年に一度の利用で翌年も無料になりますが、この利用にはクレジットカード積立も含まれるため、積立に利用する目的であれば実質年会費無料と言えます。

dカードも年会費は永年無料です。

月に5万円までの積立を想定している人は、マネックス証券×マネックスカードもしくはdカードが最も高還元になります。

5万円超10万円以下の積立に関しては段階的に還元率が低下しますが、10万円満額積立をした場合の還元率は0.73%です。

| 還元率 | 獲得ポイント | |

|---|---|---|

| ~50,000円 | 1.1% | 550pt |

| 50,001~70,000円 | 0.6% | 120pt |

| 70,001~100,000円 | 0.2% | 60pt |

| 合計 | 730pt |

SBI証券や楽天証券の年会費無料カードは0~0.5%還元だから上回るんだね!

dカード PLATINUMの初年度は常時3.1%還元、キャンペーンで最大10.0%還元

2024年11月、dカード PLATINUMの発行開始が発表されました。

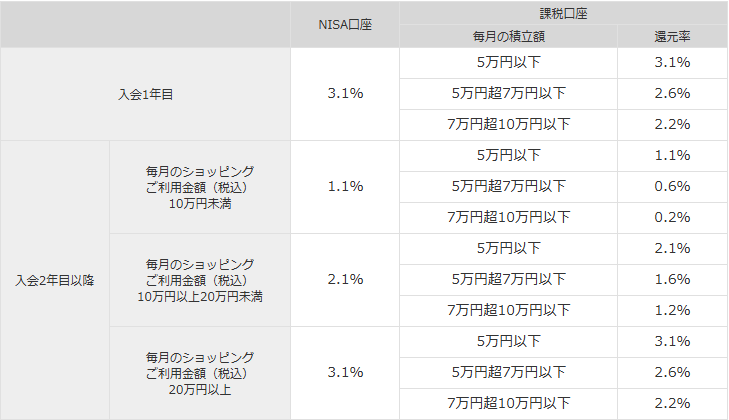

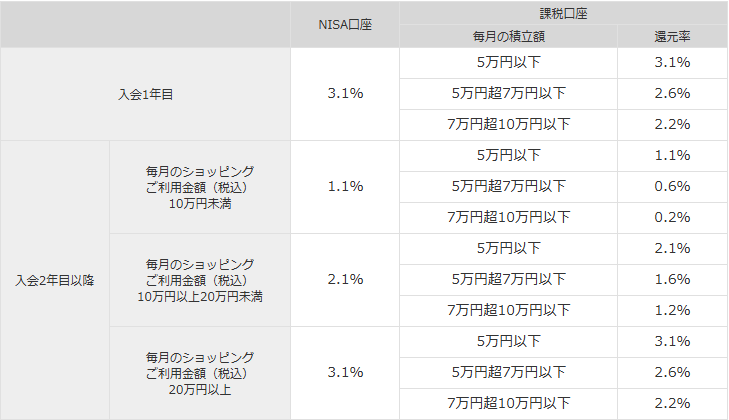

dカード PLATINUMのクレカ積立還元率は以下のとおりです。

※ 毎月のショッピング利用金額にクレジットカード積立分は含まれません。

入会初年度は一律3.1%還元、入会2年目以降は毎月のショッピング利用金額に応じて1.1~3.1%と変動します。

しかし、現時点の情報だけでも、初年度は一律3.1%還元・翌年以降も年間最少240万円以上の利用で3.1%還元が実現するので、達成条件としてもかなり優しめであると言えます。

ただし、わざわざ「毎月」と明示されていることから、三井住友カードのように年間トータルではなく月々の決済額をある程度保つ必要があり、これは人によってはデメリットにもなり得ます。

年に数回の旅行や帰省、家電や車の購入など大きな買い物で利用額を増やしたい人にとっては、月々ではなく年間の利用額で判定されるほうが助かるよね!

これが2.1%還元になると年間25,200ポイントになり、年会費を下回ってしまうため、クレカ積立を目的にdカード PLATINUMを検討している人はぜひ3.1%還元を目指したいところです。

プライオリティパスなどのプラチナカードに相応しい特典も多数付帯しているため、メインカードとしても十分なスペックのカードです。

dカード PLATINUMは、下記リンクからの入会で公式キャンペーンに加えてさらにAmazonギフトカード10,000円分が獲得できます。

\ 公式キャンペーン+Amazonギフトカード10,000円分獲得専用リンク/

dカード積立開始キャンペーンで3ヵ月間還元率が最大10.0%までUP

現在、dカード積立開始キャンペーンが開催されており、下記の条件を満たすと3ヵ月間還元率が最大10.0%までアップします。

達成条件

- dカード PLATINUMを保有

- dカード積立の初回買付月の月末までにキャンペーンにエントリー

- 積立に設定したdカード PLATINUMで3ヵ月間毎月3万円(税込)以上ショッピング利用

- dカードでの投資信託初回買付月を含む連続3ヶ月間が対象

- 「dカード積立」の投資信託積立額は対象外

❶~❸を満たすことで、最大10.0%(3ヶ月合計最大30,000ポイント)のdポイントが還元されます。

これだけで年会費29,700円を上回るよね!

\ 公式キャンペーン+Amazonギフトカード10,000円分獲得専用リンク/

dカード GOLDおよびdカード GOLD Uは常時1.1%還元、キャンペーンで最大5.0%還元

dカード GOLDおよびdカード GOLD Uのクレカ積立還元率は以下のとおりです。

通常進呈分はマネックスカードやdカードと同じ1.1%還元ですが、下記のキャンペーンを組み合わせることで最大5.0%還元まで還元率がUPします。

dカード積立開始キャンペーンで3ヵ月間還元率が最大5.0%までUP

現在、dカード積立開始キャンペーンが開催されており、下記の条件を満たすと3ヵ月間還元率が最大5.0%までアップします。

達成条件

- 新規にdカード GOLDを契約、もしくは対象dカード GOLDを保有

- クレジットカード番号の冒頭4桁が[4980][5302][5334]のいずれかから始まるdカード GOLDが対象

- dカード積立の初回買付月の月末までにキャンペーンにエントリー

- 積立に設定したdカード GOLDで3ヵ月間毎月3万円(税込)以上ショッピング利用

- dカードでの投資信託初回買付月を含む連続3ヶ月間が対象

- 「dカード積立」の投資信託積立額は対象外

❶~❸を満たすことで、NISA口座でのクレカ積立なら最大5.0%(3ヶ月合計最大15,000ポイント)・課税口座でのクレカ積立なら最大2.0%(3ヶ月合計最大6,000ポイント)のdポイントが還元されます。

dカード GOLDおよびdカード GOLD Uは、下記リンクからの入会で公式キャンペーンに加えてさらにAmazonギフトカード10,000円分が獲得できます。

\ 公式キャンペーン+Amazonギフトカード10,000円分獲得専用リンク/

マネックス証券がおすすめな人

以上のことより、マネックス証券でのクレジットカード積立がおすすめな人は以下のとおりです。

- 積立投資が月5万円以下の人

- 年会費無料カードの5万円以下の積立では最高還元

- dカードやドコモ経済圏を利用している人

- dカード積立やdポイントで投資信託の購入が可能になり、dポイントの使い道が広がる

- 毎月20万円以上クレジットカード決済ができる人

- dカード PLATINUMは毎月20万円以上の利用で最高還元率となる

- プライオリティパスも付帯しており、メインカード1枚に積立投資までまとめられる

\クレカ積立最大5.0%還元/

マネックス証券公式サイト

公式サイト dカード PLATINUM&dカード GOLD Amazonギフトカード10,000円分上乗せ専用リンク

年会費と積立額による獲得ポイントの比較

ここまで、人気の証券会社4社について、クレジットカード積立の還元率とおすすめポイントについて解説しました。

ここからは、クレジットカードの年会費と積立金額ごとに、獲得ポイントを比較してみます。

① 年会費無料のクレジットカードの比較

各証券会社の年会費無料クレジットカードについて、月に10万円積立をした場合に付与率の高い順に並べてみました。

| 証券会社 | カード種類 | 年会費 (税込) | 年間カード 利用額 | 10万円/月 積立付与率 |

|---|---|---|---|---|

SBI証券 | 三井住友カード ゴールド(NL) ※ Oliveフレキシブルペイ ゴールドも同様 | 0円※1 (年間100万円以上 利用した場合) | 100万円 以上 | 1.0% |

| 10万円 以上 | 0.75% | |||

マネックス証券 | マネックスカード | 初年度無料 年に一度の利用で 翌年度も無料 | - | 0.73% |

| dカード | 永年無料 | - | ||

楽天証券 | 楽天カード | 永年無料 | - | 0.5% ※2 |

三菱UFJ eスマート証券 | au PAYカード | 永年無料 | - | 0.5% ※「auマネ活プラン」加入で 最大1.0% (上限5万円/月) |

| 三菱UFJカード | 永年無料 | - | 0.5% | |

SBI証券 | 三井住友カード (NL) ※ Oliveフレキシブルペイ 一般も同様 | 永年無料 | 10万円 以上 | 0.5% |

| 三井住友カード ゴールド(NL) ※ Oliveフレキシブルペイ ゴールドも同様 | 0円※1 (年間100万円以上 利用した場合) | 10万円 未満 | 0% | |

| 三井住友カード (NL) ※ Oliveフレキシブルペイ 一般も同様 | 永年無料 |

三井住友カード ゴールド(NL)は、1度年間100万円の利用を達成すると翌年以降年会費永年無料になりますが、1.0%付与を実現するためには毎年100万円利用する必要があります。

三井住友カード ゴールド(NL)や三井住友カード(NL)は、年間利用額が10万円未満の場合は付与率0%になってしまうため注意が必要です。

➁ 月に10万円積立をした場合の獲得ポイントの比較

次に、年会費が有料のクレジットカードも含めて、月に10万円積立をした場合に獲得ポイントから年会費を差し引いた最終獲得ポイントは以下のとおりです。

| 証券 会社 | カード 種類 | 年間 利用額 ※1 | 付与率 | 積立獲得 ポイント ① | 年会費 (円) ➁ | 差額 ①-➁ |

|---|---|---|---|---|---|---|

SBI証券 |   三井住友カード プラチナプリファード | 500万円 以上 | 3.0% | 36,000 | 33,000 | +3,000 |

| 300万円 以上 | 2.0% | 24,000 | ▲9,000 | |||

| 300万円 未満 | 1.0% | 12,000 | ▲21,000 | |||

三井住友カード ゴールド(NL) | 100万円 以上 | 1.0% | 12,000 | 0 | +12,000 | |

| 10万円 以上 | 0.75% | 9,000 | 5,500 ※2 | +3,500 | ||

| 10万円 未満 | 0% | 0 | ▲5,500 | |||

三井住友カード (NL) | 10万円 以上 | 0.5% | 6,000 | 0 | 6,000pt | |

| 10万円 未満 | 0% | 0 | 0 | |||

楽天証券 |   楽天プレミアムカード | - | 1.0% | 12,000 | 11,000 | +1,000 |

楽天ゴールドカード | - | 0.75% ※3 | 9,000 | 2,200 | +6,800 | |

楽天カード | - | 0.5% ※3 | 6,000 | 0 | +6,000 | |

三菱UFJ eスマート証券 |   au PAYゴールドカード | - | 1.0% | 12,000 | 11,000 | +1,000 |

au PAYカード | - | 0.5% | 6,000 | 0 | +6,000 | |

三菱UFJカード・ プラチナ・アメリカン・ エキスプレス®・カード | - | 1.0% | 12,000 | 22,000 | ▲10,000 | |

三菱UFJカード ゴールドプレステージ | - | 1.0% | 12,000 | 11,000 | +1,000 | |

三菱UFJカード | - | 0.5% | 6,000 | 0 | +6,000 | |

マネックス 証券 |   マネックスカード | - | 5万円以下:1.1% 5万円超~7万円以下:0.6% 7万円超~10万円以下:0.2% | 8,760 | 実質無料 | +8,760 |

dカードPLATINUM (NISA口座) ※4 | 240万円 以上 (月20万円以上) | 3.1% | 37,200 | 29,700 | +7,500 | |

| 120万円 以上 (月10万円以上) | 2.1% | 25,200 | ▲4,500 | |||

| 120万円 未満 (月10万円未満) | 1.1% | 13,200 | ▲16,500 | |||

dカード GOLD (NISA口座) | - | 1.1% | 13,200 | 11,000 | +2,200 | |

dカード GOLD U (NISA口座) | - | 1.1% | 13,200 | 3,300 | +9,900 | |

dカード | - | 5万円以下:1.1% 5万円超~7万円以下:0.6% 7万円超~10万円以下:0.2% | 8,760 | 0 | +8,760 |

※1 年間利用額にクレジットカード積立額は含みません。

※2 年間100万円以上の利用で翌年以降永年無料

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 代行手数料が年率0.4%(税込)未満のファンドを積立すると想定

※4 初年度は一律3.1%還元

三井住友カードおよびdカード PLATINUMについては年間利用額の条件があり、上記のポイントに加えて年間利用額に応じた下記のポイントも別途付与されます。

- 利用額に応じた基本付与

- 三井住友カード プラチナプリファードは1.0%

- 三井住友カード ゴールド(NL)および三井住友カード(NL)は0.5%

- 100万円利用ごとに10,000ポイント

- 三井住友カード プラチナプリファードは上限40,000ポイント

- 三井住友カード ゴールド(NL)は上限10,000ポイント

これらのポイントまで含めた損益分岐点については下記で解説しています。

- 利用額に応じた基本還元:1.0%

- 100万円利用ごとに10,000円相当の年間ご利用額特典(条件40,000円相当)

年間ご利用額特典の使い道については下記で解説しています。

③ 月に5万円積立をした場合の獲得ポイントの比較

同じく、月に5万円積立をした場合に獲得ポイントから年会費を差し引いた最終獲得ポイントは以下のとおりです。

| 証券 会社 | カード 種類 | 年間 利用額 ※1 | 付与率 | 積立獲得 ポイント ① | 年会費 (円) ➁ | 差額 ①-➁ |

|---|---|---|---|---|---|---|

SBI証券 |   三井住友カード プラチナプリファード | 500万円 以上 | 3.0% | 18,000 | 33,000 | ▲15,000 |

| 300万円 以上 | 2.0% | 12,000 | ▲21,000 | |||

| 300万円 未満 | 1.0% | 6,000 | ▲27,000 | |||

三井住友カード ゴールド(NL) | 100万円 以上 | 1.0% | 6,000 | 0 | +6,000 | |

| 10万円 以上 | 0.75% | 4,500 | 5,500 ※2 | ▲1,000 | ||

| 10万円 未満 | 0% | 0 | ▲5,500 | |||

三井住友カード (NL) | 10万円 以上 | 0.5% | 3,000 | 0 | 3,000pt | |

| 10万円 未満 | 0% | 0 | 0 | |||

楽天証券 |   楽天プレミアムカード | - | 1.0% | 6,000 | 11,000 | ▲5,000 |

楽天ゴールドカード | - | 0.75% ※3 | 4,500 | 2,200 | +2,300 | |

楽天カード | - | 0.5% ※3 | 3,000 | 0 | +3,000 | |

三菱UFJ eスマート証券 |   au PAYゴールドカード | - | 1.0% | 6,000 | 11,000 | ▲5,000 |

au PAYカード | - | 0.5% | 3,000 | 0 | +3,000 | |

三菱UFJカード・ プラチナ・アメリカン・ エキスプレス®・カード | - | 1.0% | 6,000 | 22,000 | ▲16,000 | |

三菱UFJカード ゴールドプレステージ | - | 1.0% | 6,000 | 11,000 | ▲5,000 | |

三菱UFJカード | - | 0.5% | 3,000 | 0 | +3,000 | |

マネックス 証券 |   マネックスカード | - | 1.1% | 6,660 | 実質無料 | +6,660 |

dカードPLATINUM (NISA口座) ※4 | 240万円 以上 (月20万円以上) | 3.1% | 18,600 | 29,700 | ▲11,100 | |

| 120万円 以上 (月10万円以上) | 2.1% | 12,600 | ▲17,100 | |||

| 120万円 未満 (月10万円未満) | 1.1% | 6,600 | ▲23,100 | |||

dカード GOLD (NISA口座) | - | 1.1% | 6,600 | 11,000 | ▲4,400 | |

dカード GOLD U (NISA口座) | - | 1.1% | 6,600 | 3,300 | +3,300 | |

dカード | - | 1.1% | 6,600 | 0 | +6,600 |

※1 年間利用額にクレジットカード積立額は含みません。

※2 年間100万円以上の利用で翌年以降永年無料

※2 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3 代行手数料が年率0.4%(税込)未満のファンドを積立すると想定

※4 初年度は一律3.1%還元

年会費が発生するクレジットカードの多くは獲得ポイントを年会費が上回り赤字になってしまうため、月に5万円の積立をする場合は年会費が無料のクレジットカードを選ぶのがおすすめです。

月の積立額と年会費のバランスを考え、年会費が獲得ポイントを上回ることのないよう自分に当てはまる条件をシミュレーションしてみましょう◎

\5万円以下は最高還元/

マネックス証券公式サイト

クレカ積立のおすすめ証券会社×クレジットカード比較まとめ

今回は、人気の証券会社4社のクレジットカード積立還元率について、年会費と積立金額ごとに解説しました。

各証券会社がおすすめの人およびデメリットは以下のとおりです。

| 証券会社 | おすすめの人 | デメリット |

|---|---|---|

| 三井住友カード・Oliveフレキシブルペイである程度決済ができる人 メインカードに積立投資までまとめたい人 東急カードが三井住友カードよりも高還元となる人 | 利用額が少なければ0%還元になることもある 毎年決済額を維持する必要がある |

| 楽天キャッシュを高還元でチャージできる人 月に10万円以上積立をしたい人 楽天経済圏を利用している人 | クレジットカード積立の還元率は平均的 年会費が有料のカードは毎年年会費がかかる |

| シンプルに高還元で積立投資をしたい人 au経済圏を利用している人 三菱UFJカードの対象店舗を利用する人 | マネ活プランはau利用者以外にはメリットが少ない | |

| 積立額が月5万円以下の人 dカードやドコモ経済圏を利用している人 毎月20万円以上クレジットカード決済ができる人 | 年会費無料カードは5万円を超えると段階的に還元率が低下 dカード PLATINUMは毎月決済額を維持する必要がある 年会費有料カードはドコモ利用者以外にはメリットが少ない |

貯めたいポイントや普段利用しているサービス、月の積立額など、自分の条件に合う証券会社を比べてみてくださいね♩

それでは今回は以上となります。

またね!

\入会キャンペーン開催中/

Oliveフレキシブルペイ公式サイト

\基本の1枚!年会費永年無料/

三井住友カード公式サイト

dカード PLATINUMおよびdカード GOLD・dカード GOLD Uは、下記リンクからの入会で公式キャンペーンに加えてさらにAmazonギフトカード10,000円分が獲得できます。

\ 公式キャンペーン+Amazonギフトカード10,000円分獲得専用リンク/

\ NISA口座新規開設者数NO.1/

SBI証券公式サイト