とまとかん

とまとかんこんにちは!

とまとかんです♩

今回のテーマは「東急カード×SBI証券のクレカ積立は最大3%還元!三井住友カードよりも高還元になる条件とは」です!

SBI証券でクレカ積立をしている人の多くが、三井住友カードもしくはOliveフレキシブルペイを利用していることと思います。

しかしご存知のとおり、2024年11月積立分よりポイント付与率が下がってしまうことから、これらのカードからの変更を検討している人も多いのではないでしょうか。

2024年10月10日(木)積立設定締切分(2024年11月1日買付分)以降は、対象カードごとのカードご利用金額などに応じたポイント付与率になります。

出典:三井住友カードつみたて投資のポイント付与率および条件(三井住友カード 公式サイト) 2024年3月22日

特に、我が家のメインカードである三井住友カード プラチナプリファードについては、これまで無条件で5%還元⇒2024年11月以降は最低1%還元まで還元率が大きく低下することから改悪との声も多く聞かれます。

年会費33,000円をペイするのにかなり強力だったから、この変更は痛いよね💦

今回の変更を受けて、プラチナプリファードからゴールド(NL)や一般カード(NL)にダウングレードを検討する人もいるかと思いますが、そもそもSBI証券のクレカ積立で利用できるクレジットカードは三井住友カード・Oliveフレキシブルペイ以外にも意外と多くあります。

大きく分けると、三井住友カード・Oliveフレキシブルペイ以外に6種類のカードでクレカ積立ができるよ!

そこで本記事では、SBI証券でクレカ積立が可能なクレジットカードの中でも、最も高還元が実現する「東急カード」をピックアップして解説します。

クレカ積立のカード変更を検討している人はぜひ参考にしてくださいね◎

三井住友カード・Oliveフレキシブルペイの積立還元率

東急カードについて解説する前に、SBI証券のクレカ積立で最もメジャーと言える三井住友カード・Oliveフレキシブルペイの積立還元率について簡単にまとめます。

先述のとおり、SBI証券のクレジットカード積立は、2024年11月積立分より対象カードごとのカード利用金額に応じてポイント還元率が変動する仕組みに変更されました。

代表的なカードについて、還元率は以下のとおりです。

| カード種類 | 年会費 (税込) | 年間カード 利用額※ | 積立 還元率 | 還元上限 |

|---|---|---|---|---|

| 三井住友カード プラチナプリファード   ※ Oliveフレキシブルペイ プラチナプリファードも同様 | 33,000円 | 500万円 以上 | 3.0% (通常1.0%+ 条件達成によるアップ分+2.0%) | 10万円/月 |

| 300万円 以上 | 2.0% (通常1.0%+ 条件達成によるアップ分+1.0%) | |||

| 300万円 未満 | 1.0% (通常1.0%) | |||

| 三井住友カード ゴールド(NL)   ※ Oliveフレキシブルペイ ゴールドも同様 | 5,500円 ※条件達成で永年無料 | 100万円 以上 | 1.0% | |

| 10万円 以上 | 0.75% | |||

| 10万円 未満 | 0% | |||

| 三井住友カード (NL)   ※ Oliveフレキシブルペイ 一般も同様 | 永年無料 | 10万円 以上 | 0.5% | |

| 10万円 未満 | 0% |

※ 年間利用額にクレジットカード積立分は含まれません。

上記の表からも分かるとおり、1.0%還元以上を目指したい場合はゴールド以上のランクのカードを選ぶ必要があり、最低でも年間100万円を決済する必要があります。

プラチナプリファードとゴールド(NL)の損益分岐点など、当サイトでも多くの記事で解説しているので詳細については下記を参照してくださいね◎

三井住友カード・Oliveフレキシブルペイ以外のクレカ積立還元率

先述した三井住友カード・Oliveフレキシブルペイのクレカ積立還元率を踏まえた上で、三井住友カード・Oliveフレキシブルペイ以外のクレカ積立還元率を見てみましょう。

| カード会社 | カード種類 | 積立 還元率 |

|---|---|---|

タカシマヤカード  | タカシマヤカード《ゴールド》 ジェイアール東海タカシマヤカード《ゴールド》 タカシマヤカード ジェイアール東海タカシマヤカード | 0.3~0.5% |

東急カード  | TOKYU CARD ClubQ JMB TOKYU CARD ClubQ JMB PASMO TOKYU CARD ClubQ JMB ゴールド | 0.25~3.0% |

UCSカード  | majica donpen card UCSカードmajica UCSカードmajica ゴールド | 0.5% |

大丸松坂屋カード  | 大丸松坂屋カード さくらパンダカード GINZA SIX カード 大丸松坂屋ゴールドカード 大丸松坂屋お得意様ゴールドカード GINZA SIXプレステージカード | 0.25~0.5% |

アプラスカード  | ラグジュアリーカード アプラスゴールドカード APLUS CARD with | 0.5%~1.5% |

オリコカード  | Orico Card THE POINT Orico Card THE POINT PREMIUM GOLD Orico Card THE GOLD PRIME Orico Card THE PLATINUM その他提携クレジットカード | 0.5% |

わざわざクレカを変更するんだから、三井住友カードよりお得にならないと意味がないよね!

どのカードも0.5~1.0%還元前後ですが、中でも東急カードは0.25~最大3.0%と最も高還元になっています。

そこで、ここからは東急カード×SBI証券のクレカ積立について、還元率の仕組みを詳しく解説していきます。

\ 最大3.0%還元でクレカ積立/

東急カード公式サイト

TOKYU CARD ClubQ JMBの基本情報

早速ですが、SBI証券でクレカ積立が可能な東急カードのうち、0.5%還元以上が可能なカードは以下の3種類です。

TOKYU CARD ClubQ JMB |   TOKYU CARD ClubQ JMB PASMO |   TOKYU CARD ClubQ JMB ゴールド | |

|---|---|---|---|

| 年会費 | 初年度無料 2年目以降 1,100円(税込) 家族カード330円(税込) | 本会員:6,600円(税込) 家族会員:1,100円(税込) | |

| ブランド | VISA/Mastercard® | ||

| 基本還元率 | ご利用代金Web明細サービスへの登録で1.0% (200円(税込)につき2TOKYU POINT) ※ 未登録の場合、0.5% | 1.0% (200円(税込)につき2TOKYU POINT) | |

| SBI証券 積立還元率 | 最大2.0%(月に5万円まで) 5万円以上の積立は一律0.25%還元 | 最大3.0%(月に5万円まで) 5万円以上の積立は一律0.25%還元 | |

| ポイント | TOKYU POINT | ||

| PASMO機能 | なし | あり | なし |

| 海外旅行傷害保険 | 最高1,000万円 (利用付帯) | 最高1億円 (利用付帯) | |

| 国内旅行傷害保険 | 最高1,000万円 (利用付帯) | 最高3,000万円 (利用付帯) | |

| ショッピングプロテクト | - | 最高300万円/年 | |

| 空港ラウンジ利用 | - | 国内外35空港 | |

| 特徴 | 東急線乗車で3.0%還元 東急線PASMO定期券購入で最大4.0%還元 PASMOオートチャージで最大2.0%還元 東急バスノッテチャージサービスで最大2.0%還元 東急グループ店舗で最大3.0%還元 JALグループ航空会社・JMB提携航空会社の搭乗でマイルが貯まる | ||

| 公式サイト | 公式サイト | 公式サイト | 公式サイト |

TOKYU CARD ClubQ JMBとTOKYU CARD ClubQ JMB PASMOの違いは、PASMOの付帯の有無のみです。

三井住友カード・Oliveフレキシブルペイにないメリットとして、TOKYU CARD ClubQ JMB・TOKYU CARD ClubQ JMB ゴールドともに常時1.0%還元が可能であることが挙げられます。

また、年会費の安いTOKYU CARD ClubQ JMBであっても、SBI証券で最高2.0%還元が可能です。

三井住友カードで2.0%還元以上が可能なのは年会費33,000円のプラチナプリファードだけだから、これはかなり魅力的だよね!

それでは、東急カード × SBI証券のクレカ積立のポイント還元の仕組みについて解説していきます。

\ クレカ積立最大3.0%還元/

東急カード公式サイト

東急カード × SBI証券のクレカ積立のポイント還元の仕組み

出典:東急カード公式サイト

東急カード × SBI証券のクレカ積立は、5万円以下と5万円を超える積立額でそれぞれで還元率が異なります。

❶ 5万円以下/月の積立還元率

月に5万円までの積立還元率は、以下の条件の達成状況に応じて変動します。

| 加算条件 | 加算率 | |

|---|---|---|

| ベース ポイント | 全会員 | 0.25% |

| カード 券種 | 各種ゴールドカード | +0.75% |

| TOKYU CARD ClubQ JMB TOKYU CARD ClubQ JMB PASMO | 加算なし | |

| その他TOKYU CARD | 加算なし |

さらに、各種ゴールドカードおよびTOKYU CARD ClubQ JMB・TOKYU CARD ClubQ JMB PASMOの場合は以下の条件も追加されます。

| 加算条件 | 加算率 | |

|---|---|---|

| TOKYU ROYAL CLUB | プラチナ | +1.50% |

| クリスタル | +0.50% | |

| ゴールド | +0.25% | |

| シルバー | ||

| 未入会 | 加算なし | |

| 東急カードの 年間カード利用額 | 200万円以上 | +0.25% |

| 200万円未満 | 加算なし | |

| 毎月の クレカ積立額 | 5万円以上 | +0.25% |

| 5万円未満 | 加算なし | |

| SBI証券 投資信託保有残高 | 500万円以上 | +0.25% |

| 500万円未満 | 加算なし | |

| 年齢 | 29歳以下 | +0.50% |

| 30~39歳 | +0.25% | |

| 40歳以上 | 加算なし |

この条件の詳しい内容については後ほど詳しく解説します。

❷ 5万円を超える積立還元率

5万円を超える積立額の還元率は一律0.25%です。

例えば、5万円以下の還元率で最高の3.0%還元を達成している場合、5万円の3.0%は1,500ポイントなのでこれだけで上限に達することになり、5万円を超える積立額については還元なしとなります。

三井住友カード ゴールド(NL)でも最大還元率は1.0%だから、東急カードも検討する価値はあるよね!

そのため、逆に言うと10万円満額積立をする人にとっては、5万円以下の還元率で3.0%を達成しなくても良いということになります。

50,001円~10万円の積立還元率0.25%で獲得できるポイントは125ポイントなので、月の上限である1,500ポイントを獲得するためには5万円以下の積立で1,375ポイント獲得する必要があります。

それでは、❶の5万円以下の積立還元率について、詳しい条件達成の方法を解説していきます。

\ クレカ積立最大3.0%還元/

東急カード公式サイト

東急カード × SBI証券のクレカ積立のポイントアップ条件達成方法

出典:東急カード公式サイト

まず、本記事では各種ゴールドカードもしくはTOKYU CARD ClubQ JMB・TOKYU CARD ClubQ JMB PASMOを保有しているという前提で進めます。

先述したとおり、基本還元率は各種ゴールドカードなら1.0%、TOKYU CARD ClubQ JMB・TOKYU CARD ClubQ JMB PASMOなら0.25%になります。

| 加算条件 | 加算率 | |

|---|---|---|

| ベース ポイント | 全会員 | 0.25% |

| カード 券種 | 各種ゴールドカード | +0.75% |

| TOKYU CARD ClubQ JMB TOKYU CARD ClubQ JMB PASMO | 加算なし | |

| その他TOKYU CARD | 加算なし |

さらに以下の条件を達成することで、最大3.0%還元まで還元率がアップします。

| 加算条件 | 加算率 | |

|---|---|---|

| ❶ TOKYU ROYAL CLUB | プラチナ | +1.50% |

| クリスタル | +0.50% | |

| ゴールド | +0.25% | |

| シルバー | ||

| 未入会 | 加算なし | |

| ❷東急カードの 年間カード利用額 | 200万円以上 | +0.25% |

| 200万円未満 | 加算なし | |

| ❸ 毎月の クレカ積立額 | 5万円以上 | +0.25% |

| 5万円未満 | 加算なし | |

| ❹ SBI証券 投資信託保有残高 | 500万円以上 | +0.25% |

| 500万円未満 | 加算なし | |

| ❺ 年齢 | 29歳以下 | +0.50% |

| 30~39歳 | +0.25% | |

| 40歳以上 | 加算なし |

順番に解説していくよ!

❶ TOKYU ROYAL CLUB会員は最大+1.5%

| メンバーステージ | 加算率 | |

|---|---|---|

| ❶ TOKYU ROYAL CLUB | プラチナ | +1.50% |

| クリスタル | +0.50% | |

| ゴールド | +0.25% | |

| シルバー | ||

| 入会していない | 加算なし |

TOKYU ROYAL CLUBは、東急グループのサービスなどの利用状況に応じた4つのメンバーステージがあり、入会条件は以下のとおりです。

- 対象となる東急カードを保有していること

- TOKYU CARD ClubQ JMB

- TOKYU CARD ClubQ JMB PASMO

- TOKYU CARD ClubQ JMB ゴールド など

- 対象の東急グループのサービスなどを3つ以上利用していること

- 3カウント:シルバーステージ

- 5カウント:ゴールドステージ

- 7カウント:クリスタルステージ

- 9カウント:プラチナステージ(ゴールドカード保有者のみ)

本記事で解説するTOKYU CARD ClubQ JMB・TOKYU CARD ClubQ JMB ゴールドは対象となりますが、下記のカードは対象外となるので注意しましょう。

- TOKYU POINT提携カード

- JALカード TOKYU POINT ClubQ

- ANA TOKYU POINT ClubQ PASMOマスターカード

- スーパーIC カード TOKYU POINT PASMO「三菱UFJ-VISA」

- TOKYU POINT CARD(クレジット機能なし)

対象の東急グループのサービスは以下のとおりです。

| カテゴリー | 契約会社 | 加算条件 |

|---|---|---|

| 電車 | - | 東急カードのPASMOオートチャージを設定している、または東急線PASMO定期券を購入している |

| 電気 | 東急パワーサプライ | 電気を契約している |

| ガス | 東急パワーサプライ | ガスを契約している |

| テレビ・ インターネット | イッツコム ケーブルテレビ品川 | 『テレビサービス』『インターネットサービス』『iTSCOM HOME』『ケーブルテレビしながわHOME』のいずれかを個人で契約している イッツコム/ケーブルテレビ品川の『かっとびMANSION LAN』が導入された物件に住んでいる |

| セキュリティ | 東急セキュリティ | 『ホームセキュリティ』『SAFE-1』『レスQ』『るすサポプラン』『シニアセキュリティ』のいずれかを契約している 『マンションセキュリティ(機械警備)』が導入されている物件に住んでいる |

| 家事代行 | 東急ベル | 定期契約している |

| スポーツ | 東急スポーツシステム ラクティブ | 会員契約している |

| 学童保育・ 保育園 | キッズベースキャンプ KBCほいくえん | レギュラー会員契約している |

| デイサービス | オハナ | 契約している |

| 保険・ 資産形成 | 東急保険コンサルティング 東急カード | ≪保険≫保険期間が1年以上の有料契約をしている ≪資産形成≫『クレカつみたて』で毎月10,000円以上を積立している ≪資産形成≫投資信託保有額が500万円以上の残高を保有している |

| 住宅 | 東急㈱ 東急不動産など | 対象の東急グループの物件に住んでいる【注文住宅・分譲・賃貸】 1回の請負金額が1,000万円(税抜)以上の住宅リフォーム工事を東急Re・デザインと契約している 対象の東急グループのシニアレジデンスに住んでいる(3カウント) |

| リゾート | 東急バケーションズ 東急ハーヴェストクラブ STORYLINE | ≪リゾート会員権≫会員権を持っている ≪ホテルコンドミニアム≫STORYLINEで客室を購入している |

| ゴルフ会員権 | ファイブハンドレッドクラブ 麻倉ゴルフ俱楽部など | 会員権を持っている |

| 株式 | 東急グループ上場企業 | 株式を保有している |

| 東急カード | 東急カード | 東急カードの年間利用状況に応じて下記のとおりカウント 東急グループの年間利用金額50万円以上:1カウント 東急グループの年間利用金額100万円以上:2カウント 東急グループの年間利用金額200万円以上:3カウント 東急カードの年間利用回数1.000回以上:1カウント(東急グループ以外の支払いも含む) |

上記のカテゴリーのうち、最低3カテゴリー達成すればシルバーステージとなり+0.25%となります。

不動産や会員権など達成が難しいものもありますが、例えば下記の組み合わせなら割と達成可能な人は多いですね。

- 電車

- 東急カードのPASMOオートチャージを設定

- 保険・資産形成

- ≪資産形成≫『クレカつみたて』で毎月10,000円以上を積立している

- 株式

- 東急グループ上場企業の株式を保有している(1株でもOK)

❸の株式は所有株数に関わらず対象となるため、SBI証券で1株だけ購入しておけばOKです。

対象となる株は下記の4社です。

| 社名 | 1株あたり | 株主優待 |

|---|---|---|

| 東急㈱ | 1,852円 | 100株以上で電車・東急バス全線きっぷ、東急百貨店優待券など |

| 東急不動産ホールディングス | 985円 | 100株以上で宿泊優待券など |

| 東急建設㈱ | 691円 | - |

| 世紀東急工業㈱ | 1,488円 | - |

\ NISA口座新規開設者数NO.1/

SBI証券公式サイト

もちろん、東急線沿線に住んでいる・普段から東急グループのサービスを利用しているという人はもっとカウントを上げて還元率をUPさせることも可能です。

東急カードで購入した東急線のPASMO定期券やオートチャージ利用分も年間利用金額にカウントされるので、50万円以上利用できる人はさらに1カウント増やすことができます。

❷ 東急カードの年間カード利用額200万円以上で+0.25%

| 加算条件 | 加算率 | |

|---|---|---|

| ❷ 東急カードの 年間カード利用額 | 200万円以上 | +0.25% |

| 200万円未満 | 加算なし |

東急カードの年間カード利用額が200万円以上の場合、クレカ積立の還元率が+0.25%となります。

ポイント加算月の前月15日締から12か月前までの利用が200万円以上かで判定されます。

ポイント加算月の前月15日締から12か月前までの利用が200万円以上かで判定

※クレカつみたてを含むクレジットカード決済額が対象

年会費、キャッシングサービス利用分等は対象外

出典:東急カード公式サイト

つまり、月に10万円クレカ積立をする場合、それだけで年間120万円の決済になるため、クレカ積立以外の利用は80万円で良いことになります。

三井住友カードは年間利用額にクレカ積立が含まれないから、この点はかなりのメリットだよね!

年会費、キャッシングサービス利用分等は対象外です。

❸ 毎月のクレカ積立額5万円以上で+0.25%

| 加算条件 | 加算率 | |

|---|---|---|

| ❸ 毎月の クレカ積立額 | 5万円以上 | +0.25% |

| 5万円未満 | 加算なし |

毎月のクレカ積立額が5万円以上だと還元率が+0.25%になります。

最低でも5万円は積立している人が多いと思うので、この条件も簡単に達成できますね◎

❹ SBI証券投資信託保有残高500万円以上で+0.25%

| 加算条件 | 加算率 | |

|---|---|---|

| ❹ SBI証券 投資信託保有残高 | 500万円以上 | +0.25% |

| 500万円未満 | 加算なし |

SBI証券投資信託保有残高が500万円以上だと還元率が+0.25%になります。

旧NISAやつみたてNISAの初期から積立を続けている人、NISA以外に特定口座でも保有している人は達成可能な人も多そうですね◎

❺ 29歳以下なら+0.50%、30~39歳なら+0.25%

| 加算条件 | 加算率 | |

|---|---|---|

| ❺ 年齢 | 29歳以下 | +0.50% |

| 30~39歳 | +0.25% | |

| 40歳以上 | 加算なし |

誰でも達成可能な条件として、29歳以下なら還元率が+0.50%、30~39歳なら+0.25%になります。

年齢で還元率が変わるのは珍しいよね!

40歳以上の人にはどうにもならない部分ではありますが、39歳以下の人にとっては大きなメリットです◎

\ クレカ積立最大3.0%還元/

東急カード公式サイト

東急カード × SBI証券のクレカ積立なら比較的簡単に1.25%還元以上が可能

ここまで、東急カード × SBI証券のクレカ積立で還元率がアップする仕組みについて解説しました。

年会費の安いTOKYU CARD ClubQ JMBでも比較的簡単に、誰でも下記の還元率が達成できます。

| 達成条件 | 還元率 |

|---|---|

| ベースポイント (全会員) | 0.25% |

| TOKYU ROYAL CLUB シルバーステージ | 0.25% |

| 年間カード利用額200万円以上 (積立投資含む) | 0.25% |

| 毎月のクレカ積立額5万円以上 | 0.25% |

| 29歳以下 (30~39歳) | 0.50% (0.25%) |

| 合計還元率 | 1.50% (1.25%) |

さらに、SBI証券投資信託保有残高500万円以上なら+0.25%になります。

\ クレカ積立最大3.0%還元/

東急カード公式サイト

東急カード × SBI証券のクレカ積立の注意点

東急カードのほうが三井住友カードよりも高還元となり得る人もいる一方で、三井住友カードにはない注意点もあります。

- 5万円を超える還元率は一律0.25%

- 2年目以降は年会費1,100円がかかる

- Vポイントアッププログラムの「SBI証券」における1.0%還元が対象外になる

それぞれ解説していくよ!

❶ 5万円を超える還元率は一律0.25%

先述のとおり、東急カードでの積立投資は最大3.0%まで還元率がアップしますが、5万円を超える還元率は一律0.25%となります。

例えば、還元率1.5%を達成している人が10万円積立をした場合、獲得できるポイントは以下のとおりです。

| 積立額 | 還元率 | 獲得 ポイント |

|---|---|---|

| ~5万円まで | 1.50% | 750pt |

| 50,001円~ 10万円まで | 0.25% | 125pt |

| 最終還元率および 獲得ポイント | 0.875% | 875pt |

つまり、10万円満額積立をした場合は還元率が0.875%まで下がってしまいます。

10万円満額積立をしない人や、東急カードの還元率をさらに上げられる人は、より高還元で積立できることになります。

❷ 2年目以降は年会費1,100円がかかる

TOKYU CARD ClubQ JMBおよびTOKYU CARD ClubQ JMB PASMOは、初年度年会費無料ですが2年目以降は年会費1,100円(税込)が発生します。

三井住友カード ゴールド(NL)の年会費は5,500円(税込)なので、三井住友カード ゴールド(NL)の100万円修行が済んでいない人にとっては年会費が5分の1になると考えることもできます。

三井住友カード ゴールド(NL)を初年度に年会費5,500円支払って100万円修行をする場合、東急カード6年分のコストと同額になります。

| 初年度 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目 | 合計 | |

|---|---|---|---|---|---|---|---|

三井住友カード ゴールド(NL) | 5,500円 (100万円利用) | 0円 | 0円 | 0円 | 0円 | 0円 | 5,500円 |

TOKYU CARD ClubQ JMB | 0円 | 1,100円 | 1,100円 | 1,100円 | 1,100円 | 1,100円 | 5,500円 |

そのため、これから三井住友カード ゴールド(NL)の100万円修行をする人にとっては、TOKYU CARD ClubQ JMBの年会費1,100円もそこまでネックではないと言えます。

すでに三井住友カード ゴールド(NL)の年会費無料化を達成している人にとっては、よっぽどTOKYU CARD ClubQ JMBが高還元とならない限りは、あえて乗り換えるメリットはありません。

三井住友カードとTOKYU CARD ClubQ JMBの損益分岐点についてもまとめたいと思いますが、記事が長くなるのでまた別記事にて更新予定です◎

❸ Vポイントアッププログラムの「SBI証券」における2.0%還元が対象外になる

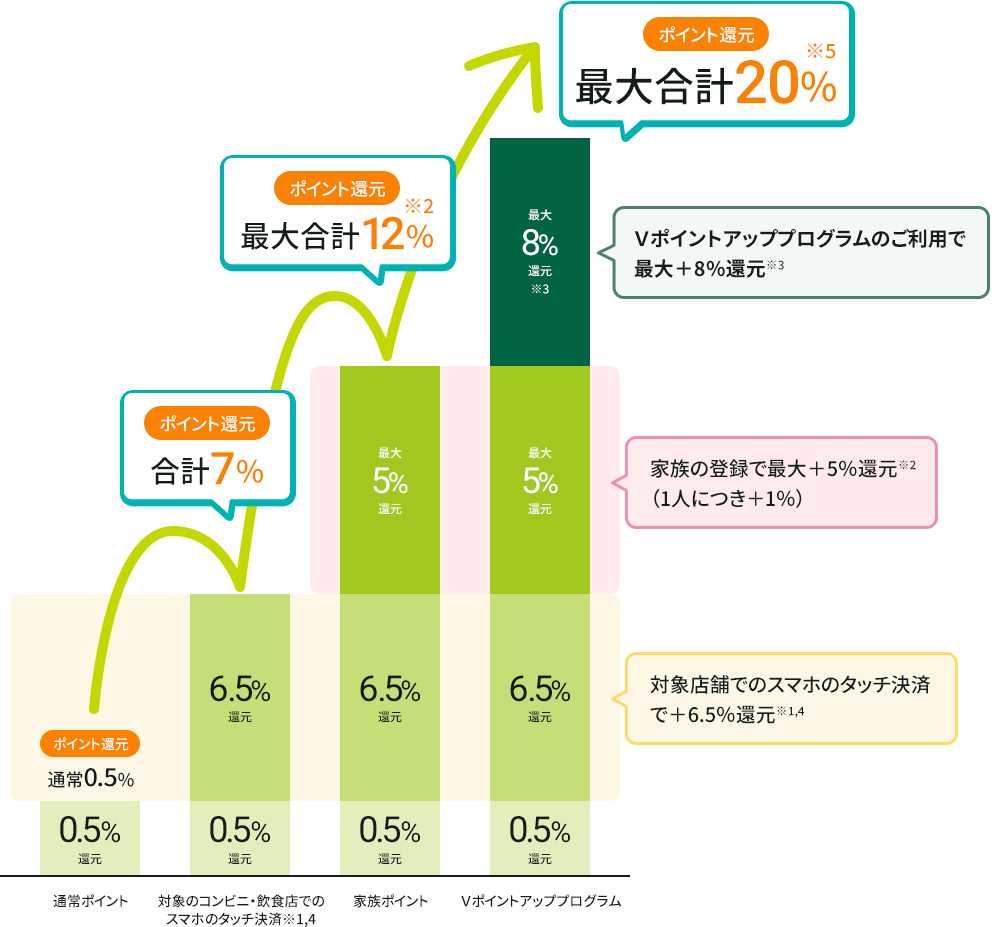

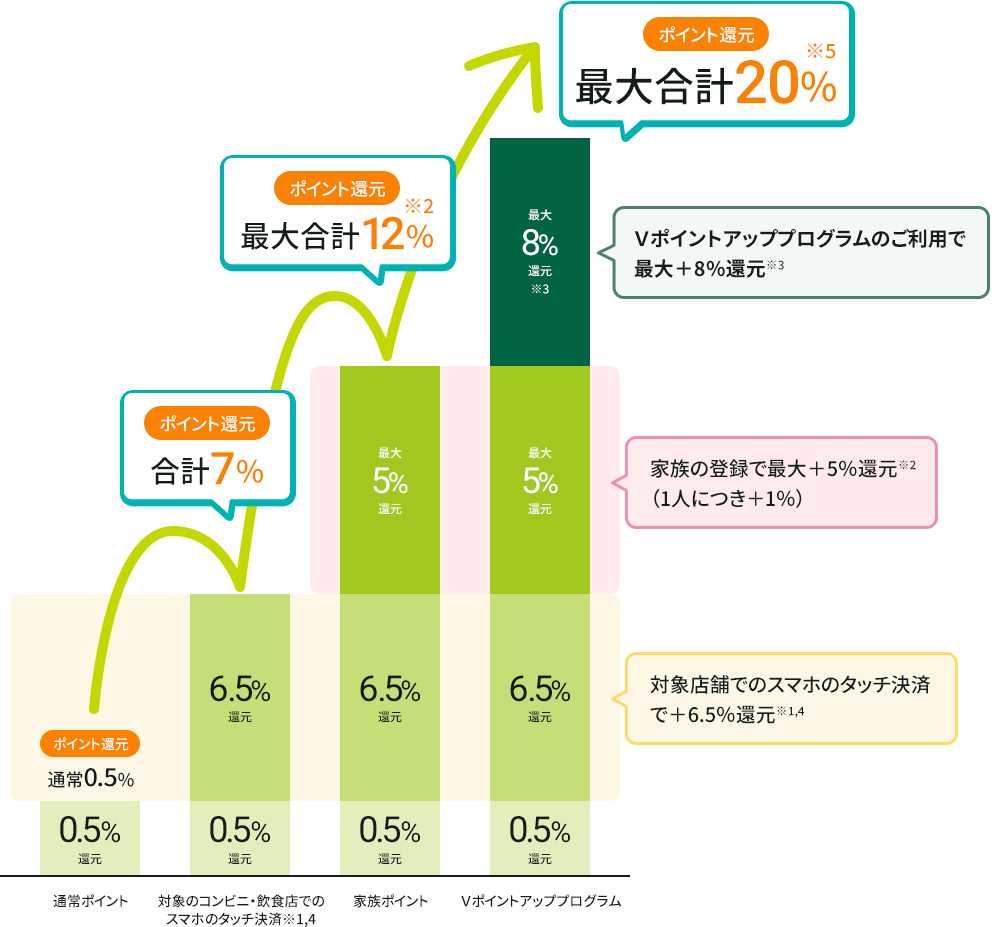

Vポイントアッププログラムとは、SMBCグループの各社サービスの利用状況によって、対象のコンビニ・飲食店での利用時に最大+8%のVポイントを還元するサービスです。

条件を達成するごとに三井住友カードやOliveフレキシブルペイの還元率がアップするサービスですが、この達成条件の中にはSBI証券に関する下記の条件があります。

| 対象サービス | 還元率 | 達成条件 |

|---|---|---|

| SBI証券 | +1% | 当月のVポイント投資で合計10,000ポイント以上利用 |

| +0.5% | 【三井住友カード・三井住友銀行仲介口座独自特典】 当月末のNISA口座における投資信託の保有資産評価額が200万円以上 | |

| +0.5% | 【三井住友カード・三井住友銀行仲介口座かつOlive会員独自特典】 当月末のNISA口座における投資信託の保有資産評価額が100万円以上 |

SBI証券でのクレカ積立を東急カードに設定する場合、上記の3つの条件は達成することができません。

Vポイントアッププログラムの対象店舗をあまり利用しない人もいると思うので一概にどちらがお得になるかは判断できませんが、これまで三井住友カードやOliveフレキシブルペイでこの条件を達成していた人はこの点を頭に留めておきましょう。

TOKYU POINTの使い道

東急カードで貯まるポイントはTOKYU POINTです。

TOKYU POINTの主な使い道は以下のとおりです。

| 交換単位 | 交換先 | 交換可能条件・カード | 交換レート |

|---|---|---|---|

| TOKYU POINT 1,000pt | PASMOおよびSuicaチャージ 1,000円分 | 全会員 | 1pt=1円 |

| TOKYU POINT 1pt~ | 東急グループの加盟店で利用 | 全会員 | 1pt=1円 |

| TOKYU POINT 2,000pt | JALマイル 1,000マイル | TOKYU CARD ClubQ JMB TOKYU CARD ClubQ JMB PASMO JALカード TOKYU POINT ClubQ ※上記以外のカードの場合は1,000ポイント⇒300マイル | 1pt=0.5マイル |

| TOKYU POINT 1,000pt | ANAマイル 750マイル | ANA TOKYU POINT ClubQ PASMO マスターカード | 1pt=0.75マイル |

| TOKYU POINT 1pt~ | TOKYU ROYAL CLUBの スペシャル特典 | TOKYU ROYAL CLUB会員 | 1pt=2円 |

PASMOやSuicaにチャージできることから、使い道に困ることはなさそうです。

関東圏に限らず、PASMOもSuicaも日本全国で利用できます。

カードタイプのPASMOの場合、東急線の券売機でポイントをチャージする必要があるため、東急線ユーザーではない人はモバイルのPASMOを利用するのがおすすめです◎

一方、三井住友カードやOliveフレキシブルペイの利用で貯まるVポイントの汎用性の高さは群を抜いています。

1ポイント=1円以上で利用できる使い道もあるので、ポイントの使いやすさという点ではVポイントに軍配が上がりそうです。

東急カード × SBI証券のクレカ積立設定方法

東急カードでSBI証券でクレカ積立を始める場合、下記の設定が必要です。

- 東急カードを作成

- SBI証券「東急カード仲介口座」へ変更

順番に解説していくよ!

❶ 東急カードを作成

まずは東急カードの作成が必須です。

よっぽど東急グループを利用する人以外は、年会費1,100円(税込)のTOKYU CARD ClubQ JMBでOKです。

TOKYU CARD ClubQ JMBとTOKYU CARD ClubQ JMB PASMOの違いは、PASMOの付帯の有無のみです。

\ クレカ積立最大3.0%還元/

東急カード公式サイト

❷ SBI証券「東急カード仲介口座」へ変更

東急カードでSBI証券でクレカ積立をする場合、SBI証券の「東急カード仲介口座」が必要になります。

SBI証券の口座の有無によって手続きが異なります。

SBI証券の口座を保有していない場合

SBI証券の口座を保有していない場合、「東急カード仲介口座」としてSBI証券口座を開設できます。

SBI証券 公式サイト

SBI証券の口座を保有している場合

すでにSBI証券で他社の仲介口座を設定済の場合、「東急カード仲介口座」へ変更が必要です。

例えば三井住友カード仲介口座の場合、トップページの表示は下記のようになっています。

このように東急カード以外の仲介口座の人は、以下の流れで「東急カード仲介口座」へ変更手続きをしましょう。

- SBI証券カスタマーサービスセンターにて他社コースの解除手続き

- 固定電話:0120-104-214

- 携帯電話:0570-550-104

- 受付時間:平日8:00~17:00(土日祝日・年末年始を除く)

- 2~3営業日後、SBI証券にログインし変更手続き

変更手続きが完了すると、トップページのSBI証券ロゴの横に下記が表示されます。

また、他社の仲介口座ではなく通常のインターネットコースでSBI証券口座を保有している人は、WEBのみで手続きが完了します。

詳しくは下記の公式サイトも参考にしてくださいね◎

まとめ

今回は、SBI証券における三井住友カード・Oliveフレキシブルペイ以外のクレカ積立の手段として、東急カード×SBI証券のクレカ積立について解説しました。

東急カードおよび三井住友カードについて、おすすめの人およびデメリットは以下のとおりです。

| クレジットカード | おすすめの人 | デメリット |

|---|---|---|

TOKYU CARD ClubQ JMB | TOKYU ROYAL CLUBでシルバーステージ以上を達成できる人 東急線やPASMOを利用する人 39歳以下の人 | Vポイントアッププログラムの還元率が低下する 2年目以降は年会費1,100円がかかる 5万円を超えると還元率が低下する |

三井住友カード ゴールド(NL) (例) | 三井住友カードである程度決済ができる人 メインカードに積立投資までまとめたい人 Vポイントアッププログラムを利用したい人 | 利用額が少なければ0%還元になることもある 毎年決済額を維持する必要がある |

貯めたいポイントや普段利用しているサービス、月の積立額など、自分の条件に合うカードを比べてみてくださいね♩

それでは今回は以上となります。

またね!

\ クレカ積立最大3.0%還元/

東急カード公式サイト

\ NISA口座新規開設者数NO.1/

SBI証券公式サイト